Рецесия в САЩ през 2023 г. може да срине акциите с 25 на сто

При покачване на цените централните банки ще работят с по-високи лихви, което ще доведе до забавяне на растежа и срив на фондовия пазар

Какво ще се случи с фондовия пазар през 2023 година? Всичко зависи от действията на централните банки, най-вече на Управлението за федерален резерв (УФР) на САЩ, и въздействието им върху икономическия растеж. При евентуална рецесия отвъд океана акциите може да се сринат с 25 на сто.

Още по темата

Според експерти от "Дойче банк" (Deutsche bank) е много вероятно в средата на 2023 г. в САЩ да настъпи рецесия, предизвикана от усилията на УФР да удържи инфлацията и това да доведе до рязък и "временно болезнен" спад на акциите.

Възниква въпросът какво ще се случи с рисковите акции и дали може да се стигне до сериозен спад, пише италианското специализирано издание "Мъни", цитирано от БТА.

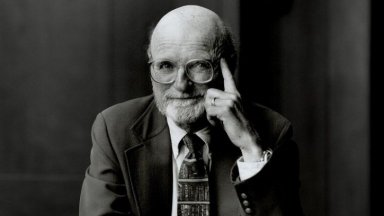

Давид Фолкертс-Ландау и Питър Хупър от "Дойче банк" коментират, че при рецесия в САЩ акциите на основните фондови пазари ще се сринат с 25 на сто и ще се възстановят напълно в края на годината, но при условие че рецесията продължи само няколко тримесечия.

Двамата експерти цитират твърдят, че поддържането на висока инфлация в САЩ и Европа води до понижение на заплатите. При покачване на цените централните банки ще работят с по-високи лихви, което ще доведе до забавяне на растежа и срив на фондовия пазар.

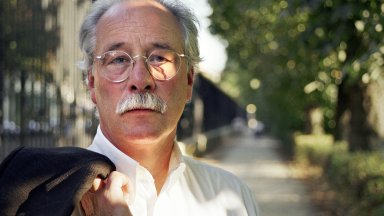

Подобни предвиждания направиха през последните месеци и други експерти. През юли легендарният инвеститор Джеръми Грантъм също предупреди, че акциите могат да се сринат с 25 на сто. През август анализаторът от инвестиционна банка "Сити" (Citi) Кристофър Дейнли написа в доклад, че акциите на компаниите за чипове могат да се понижат значително, тъй като инвеститорите "се сблъскват с най-лошия спад за полупроводниците от поне десетилетие".

Инвеститорите стават все по-неспокойни, тъй като прословутата циклична индустрия върви към продължителен спад след години на широко разпространен недостиг, който доведе до сериозни инвестиции в капацитет, отчете тогава "Блумбърг".

По-рано този месец анализатори от "Морган Стенли" (Morgan Stanley) намекнаха, че по-широкообхватният Стандард енд Пуърс 500 би могъл да се понижи с до 25 на сто в случай на рецесия.

Подобен спад на акциите на фондовия пазар може да е в ход и в Германия, където е базирана "Дойче банк", както и в еврозоната, заради енергийния шок, причинен от руската инвазия в Украйна, напомнят анализатори от германската група.

Междувременно УФР и Европейската централна банка (ЕЦБ) са решени да намалят инфлацията през идните години, а това "не би било възможно без поне умерено икономическо забавяне в САЩ и Европа и значителен растеж на безработицата".

Интересен факт е, че "Дойче банк" бе първата голяма банка, която през април предвиди рецесия в САЩ, а през юни прогнозира и за риск инфлацията да се ускори или да не се забави достатъчно бързо.

Междувременно на борсовия пазар духат неблагоприятни и противоречиви ветрове. Американските акции отчетоха скок през миналата седмица, след като протоколите от последното заседание на УФР показаха, че отговорните лица очакват по-бавно покачване на лихвите.

Вълните от протести в Китай срещу ковид мерките обаче предизвикаха силно недоверие към финансовите пазари, като и трите основни индекси на Уолстрийт, включително промишления индекс Дау Джоунс, се сринаха рязко в началото на тази седмица.

Неслучайно и управляващият директор на Международния валутен фонд (МВФ) Кристалина Георгиева препоръча Китай да се откаже от мащабните и строги локдауни и да премине към по-целенасочен подход за ограничаване на КОВИД-19.

Тя призова за "рекалибриране" на строгата политика за "нулев ковид" на Пекин, която има за цел да изолира всеки отделен случай на заболяването, "точно заради влиянието й както върху хората, така и върху икономиката".

Ако се вземат предвид прогнозите на експертите, то перспективите пред фондовия пазар не са розови, като всички погледи и през 2023 г. ще се насочени към САЩ и Уолстрийт. От това какво ще се случи там, зависи като цяло развитието на фондовия пазар през идната година.