Инвестиционната перспектива за годината: Забавяне на световния икономически ръст и спад на инфлацията

Анализът бе представен от Моника Дефенд, ръководител Стратегически анализи и Председател на Amundi Institute

Инвестиционната перспектива за 2023 г. бе представена от Моника Дефенд (Ръководител Стратегически анализи и Председател на Amundi Institute). Тя направи анализ на пазара, че през последните месеци цените на акциите са се покачили и сподели очаквания като тенденция през 2023 г. да се намали на инфлацията.

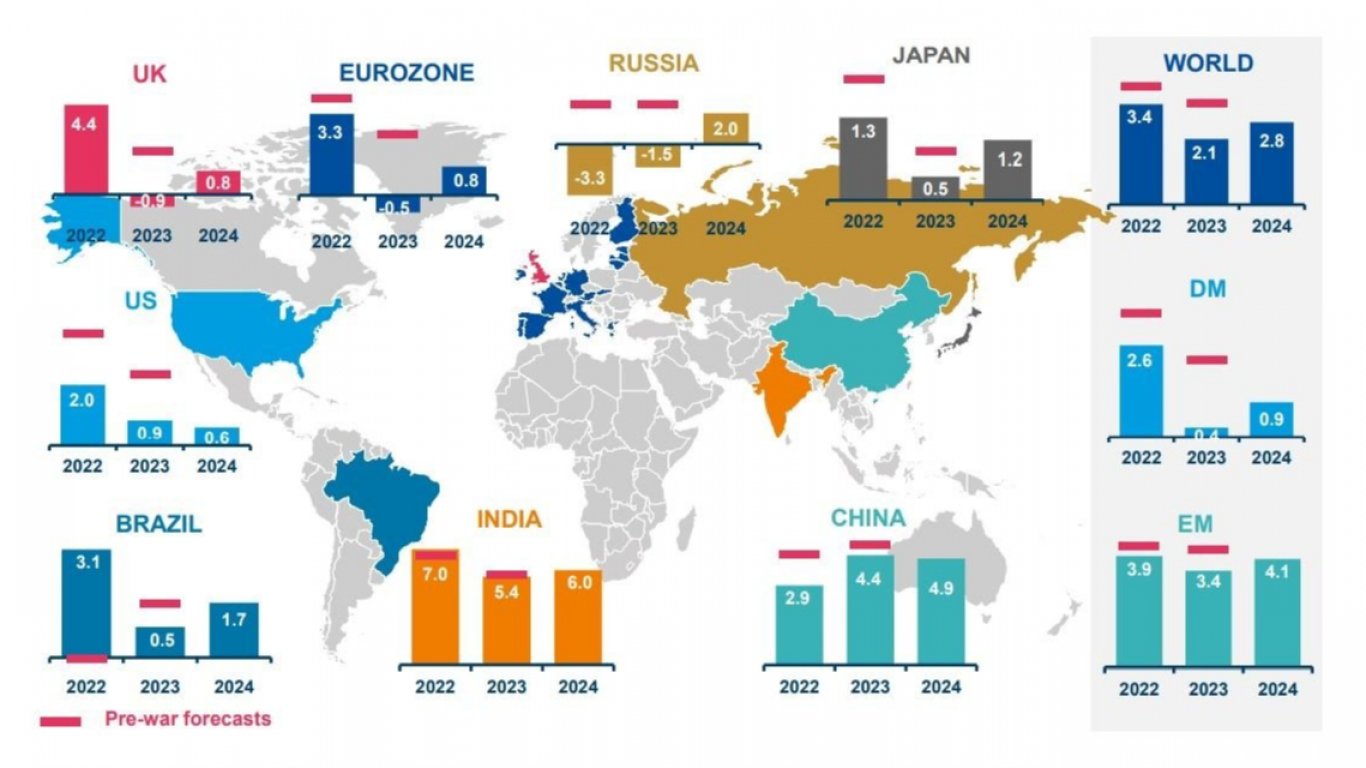

Състоянието на пазарите в краткосрочен план ще се влияе предимно от промените в инфлация, геополитиката и печалбите на компаниите. Прогнозите за годината като цяло са за забавяне на световния икономически ръст (от +3,4% на +2,1%) и инфлацията да намалее, но да остане по-висока, спрямо нивата преди Ковид. Компаниите с потенциал да подобрят своят ESG профил също могат да предложат възможности на инвеститорите. "Като цяло считаме, че инвестирането е свързано с това да имаме средносрочен до дългосрочен хоризонт като едновременно с това вземаме предвид цикличните перспективи. Затова продължаваме да се фокусираме върху диверсифициран подход със силен акцент върху класовете активи и компаниите, които могат да издържат на текущия инфлационен натиск", заключи г-жа Дефенд.

Ерик Мижот, Ръководител Глобални Стратегии в Акции, акцентира върху това в какви финансови активи можем да инвестираме по време на различните цикли в икономиката. Според него сега се намираме в момент на забавяне на икономиките, преди да преминат отново към по-силен ръст. Това дава добри перспективи пред инвестициите в акции на финансови компании, които могат да се възползват от по-високите лихвени нива в момента, например. Като цяло, относно инвестициите в облигации, те предлагат много добри възможности в момента. В началото на 2023 г. на атрактивни нива са Правителствените облигации, както и корпоративните с инвестиционен рейтинг. През второто тримесечие на годината, може да има възможности към тях да се прибавят и инвестиции в облигации на развиващи се пазари. Към края на годината може да разгледат и инвестиции във високодоходни облигации. Пазарите на акции се очаква отново да станат атрактивни, като е добре да започнем годината с по-предпазлив подход. Към средата на годината се очаква да се открият възможности за инвестиции в акции на водещи световни компании, както и в избрани акции от развиващите се пазари. В края на годината се очакванията са да е атрактивно за инвестиране и в акции на средни и малки компании, както и в компании от цикличните сектори.

Флориан Херцог, Ръководител Инвестиции в Облигации ЦИЕ от Амунди Австрия отбеляза, че в отговор на сегашната висока инфлация, Федералният резерв на САЩ (ФЕД) е предприел второто най-рязко покачване на лихвите в историята. Ако продължи в тази посока, ФЕД рискува да допринесе за рецесия в икономиката. За да избегне това, ФЕД би трябвало да промени политиката си, ако инфлацията покаже признаци за намаляване. Също така, той отбеляза, че в следствие на текущите пазарни корекции, някои класове активи като Европейските акции и Европейските облигации с инвестиционен рейтинг са на исторически ниски нива на оценка. На атрактивни нива са и облигациите на развиващи се пазари, издадени в твърда валута. Относно облигациите на страни от периферна Европа, той посочи, че е добре да се заемат неутрални позиции докато ЕЦБ е процес на повишаване на лихвите. За развиващите се пазари, той посочи, че техните Централни Банки са по-напред относно процеса на нормализация на монетарната им политика, което може да предостави добри възможности за инвестиции в избрани облигации.

Петр Симчак, Главен Инвестиционен Директор, Амунди Чехия, постави акцент върху поведението на инвеститора. Като една от най-честите грешки той посочи инвестирането въз основа на краткосрочни прогнози; очакването на т.нар. "идеален пазар"; нагласата: "аз трябва да направя нещо, но няма да правя нищо сега"; постоянно търсене на отговор на въпросите: "гарантирано ли е?" и "от къде да знам какво ще се случи след 5 години?". Това води до вземането на решения основно на база на емоции и резултат реализирането на доходност по-ниска от тази на пазара (инвеститорите реализират средно 1,5% по-малко доходност на година от пазара, защото купуват скъпо и продават евтино на база на емоции).