EPA/БГНЕС

Кой създаде това чудовище

Ню Йорк Таймс, със значителни съкращения

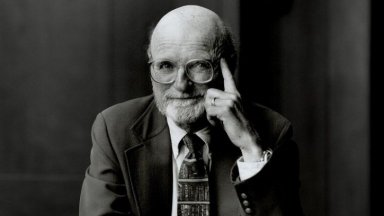

Като Ной, който строи своя ковчег, докато облаците се сгъстяват, Бил Грос използва последните две години, за да предвиди потопа, който заля “Беър Стърнс” преди десетина дни. Като мениджър на най-големия фонд в облигации и попечител на активи за почти 1 трилион долара, Грос натрупа кешова наличност от 50 млрд. щ.д., в случай че неговите търговски партньори внезапно поискат парите си от компанията му, Pimco.

Всеки ден идваме на работа в 3:30 сутринта и си тръгваме в 6 следобед, обяснява Грос за “Ню Йорк Таймс”. За 63-годишния ветеран, който е приживял катастрофата от 1987 г. и колапса на хедж фонда Long-Term Capital Management преди десетилетие, сегашната криза е нещо различно – и като мащаб, и като значение. “Инвестиционната общност се модифицира в нещо отвъд банките и отвъд регулациите”, казва той. “Наричаме го сенчеста банкова система.”

След като Конгресът и президентските администрации дерегулираха финансовите пазари през последното десетилетие, големите банки и брокерски фирми създадоха зашеметяваща поредица от иновативни продукти, за която експертите сега признават, че са трудни за разбиране и още по-трудни за оценка. Имаше истинска експлозия на деривативни инструменти като структурирани дългови облигации (CDO) и суапи за осигуряване срещу кредитен риск (CDS), които бяха изобретени предимно, за да прехвърлят риска. Тези продукти практически бяха скрити от инвеститорите и регулаторите, те не се търгуваха на борсите и финансовите фирми разкриваха малко детайли за тях. Когато се използват благоразумно, дериватите могат да ограничат щетите от финансовата несигурност, но когато се ползват неразумно могат да се превърнат в уолстрийтска версия на нитроглицерин.

Големият портфейл от подобни инструменти бе една от причините за срива на “Беър Стърнс”, но те се намират в сметките на всички големи финансови институции, вкл. такива, които са далеч от САЩ

Тази тенденция, проявила се доста преди първите съобщения за трудности в събпрайм сектора, е едно от основанията да се смята, че кризата няма да бъде задържана в рамките на ипотечния сектор. Алън Блиндер, бивш вицепрезидент на Федералния резерв и професор в Принстън, казва: “Това е провал на много нива. Трудно е да се намери място в системата, което наистина работеше добре в началото на кризата.”

Адвокатите на дериватите обаче твърдят, че те неправилно са превърнати в изкупителна жертва. “Вярваме, че има добри и лоши инвестиционни решения. Не заклеймяваме автомобилите заради това, че някои от тях са участвали в катастрофи”, казва Робърт Пикел, изпълнителен директор на International Swaps and Derivatives Association.

Законодателите във Вашингтон вече предложиха детайлен план за нови регулации, включително да се третират компаниите от Уолстрийт като техните строго регулирани посестрими – търговските банки.

Чети нататък