Всички банки в България повишиха повечето си такси: защо го направиха и какво печелят

Средното увеличение е между 5 и 25 процента за различните услуги

От началото на годината всички банки в България публикуваха тарифите си за новите такси за предоставени от тях услуги, много от които влязоха в сила от 5 януари, а за някои такси - до края на месеца. Има и услуги с по-високи цени, които ще влязат в сила през февруари и март.

Оказва се, че в сравнение с предходната година има средно увеличение между 5 и 25 процента. Най-много поскъпват - между 10 и 30 на сто, таксите за услуги в офис, където обслужването се извършва от банков служител.

По-скъпо излиза и тегленето, и внасянето на пари през банкомат, дори и устройството да е собственост на банката, издател на дебитната карта. До края на миналата година много банки предлагаха тази услуга безплатно.

Защо поскъпват банковите услуги

Банкери обясняват поскъпването на таксите с три основни фактора. На първо място са ниските лихви по кредитите, които значително поевтиняват заема, а от това банката има по-малко приходи. Още повече, че се очаква лихвите, дори и да се повишат, заради инфлацията, все още да останат ниски и отпусканите кредити да са евтини, което ощетява банките.

През настоящата година, според различни прогнози, лихвите ще останат ниски:

- ипотечните - между 2.3% и 2.8%;

- потребителските - между 4.5% и 6.5%;

- фирмените - между 1.5% и 6.5%.

Вторият фактор са повишените разходи за обслужване и поддържане на системите за съхранение. Банките правят непрекъснато инвестиции, които са разходи за тях, свързани с дигитализацията на редица банкови продукти и услуги, както и за поддържане на високо ниво на защита и киберсигурност, тъй като повечето от тях работят и като трезори. Разходи се правят и за внедряване на модерни информационни системи, позволяващи по-качествени и бързи банкови услуги, чрез които се променят бизнес моделите на банките.

И третият фактор са новите регулаторни изисквания, които постоянно се увеличават, а за да бъдат изпълнени трябва да се инвестира. Тук се отнася и отслабената икономическа активност, вследствие на предприетите мерки за ограничаване разпространението на коронавируса, което се отразява и на банковата система, след като бяха наложени процедури за отлагане на плащанията по кредитите.

Приходи и разходи от такси и комисиони

Според Асоциацията на банките в България (АББ), нетният доход от такси и комисиони формира 27.5% от нетния общ оперативен доход на банковата система, което е под средното ниво за ЕС от 31.6% - по данни на Европейския банков орган (ЕБО) за второто тримесечие на 2021 г. В края на третото тримесечие на 2021 г. нетният доход от такси и комисиони отчита ръст от 19.2% на годишна база (145.4 млн. лв.) до 903.6 млн. лв., като на тримесечна база нарастването е 9.4%. Освен това, пак според АББ, разходите (таксите и комисионите) за банкови услуги са едва 1.8% от всички разходи на домакинствата. От друга страна, обаче, всяка сума, която влиза или излиза от банковата сметка е загуба от доходите на всеки потребител на банкови услуги, тъй като е свързана със съответната такса, която трябва да плати, за ползваната услуга.

По данни на БНБ към 30 ноември 2021 година общите приходи от такси и комисиони на 18-те банки и 7-те клона на чужди банки, които оперират в България, е достигнал 1 338 965 хил. лева, а разходите - 219 573 лева. По групи разпределението на приходите и разходите е следното:

- за петте банки от Първа група приходите са достигнали 911 489 хил. лева, а разходите 133 167 хил. лева;

- за 13-те банки от Втора група приходите са 366 347 хил. лева, а разходите 77 988 хил. лева;

- и за 7-те банки и клонове на чужди банки от Трета група приходите са 61 129 хил. лева, а разходите 8 418 лева.

Ако приемем, че средното нарастване на таксите е с 10 процента, може да се очаква приходите от такси и комисиони да се увеличи с нови над 134 милиона лева до края на следващата година или до около 1.5 млрд. лева общо.

Всяка банка решава, с колко да увеличи таксите и комисионите

като се съобразява със своя бизнес модел, стратегия за развитие, приетите вътрешни правила и други нормативни и регулаторни изисквания. Тарифите се обявяват както от самите банки на техните интернет страници и по друг начин, така и на сайта на БНБ. Централната банка не се намесва при определяне на таксите. Всяка година през февруари тя публикува среден размер на таксите за услугите, предоставяни по разплащателни сметки на потребителите, които са изчислени на база информация към 31 декември на предходната година, подадена от 18-те банки и 7-те клонове на банки, извършващи дейност на територията на страната и предоставящи платежни услуги на потребители. Този списък служи за ориентир при определяне на таксите от самите банки.

Например по актуалния списък от миналия 26 февруари 2021 г. за откриване на разплащателна сметка в офис на банката средният размер е 2.55 лева, а за откриване на разплащателна сметка в офис на банката с издаване на дебитна карта към сметката е 1.52 лв.

По списъка на БНБ за обслужване на разплащателна сметка в офис на банката средният размер на таксата е 2.97 лв./месец, а за обслужване на разплащателна сметка в офис на банката с издадена дебитна карта към сметката е 2.44 лв./месец. Новите такси за тези две най-популярни услуги са поскъпнали между 1 лев и 1.50 лева (виж по-долу).

В новия списък, който най-вероятно ще бъде публикуван до 28 февруари, БНБ ще изчисли средния размер на базата на увеличението на таксите от началото на годината, и тогава най-вероятно средният размер на таксата за откриване на разплащателна сметка в офис на банката ще е между 3 и 3.50 лева.

Последните, актуални към 5 януари 2022 година данни на банките и БНБ, показват, че при четири от петте групи услуги, които се предлагат от банките, има повишаване на таксите, но има и такива, при които не се плаща такса, което се отнася за услугите чрез интернет (онлайн). Затова пък всички услуги на гише (в клон на банка) където обслужва банков служител са поскъпнали, при това най-много. За теглене на пари, внасяне на пари, увеличенията са между 10 и 20 процента. До края на 2021 година, ако при внасянето на пари в банка таксата е била 2 лева, вече ще се плащат 3 или 3.50 лева. При преводите, ако до края на 2021 г. таксата е била 2 лева, сега вече се е повишила до 2.50 или 3 лева.

Например за откриване на разплащателна сметка в национална валута без издаване на дебитна картав офис вече се плаща между 2 и 8 лева, като най-скъпо е в УниКредит Булбанк (8 лева), следва Райфайзенбанк България (5 лева), но таксата на повечето банки за тази услуга е 2 лева.

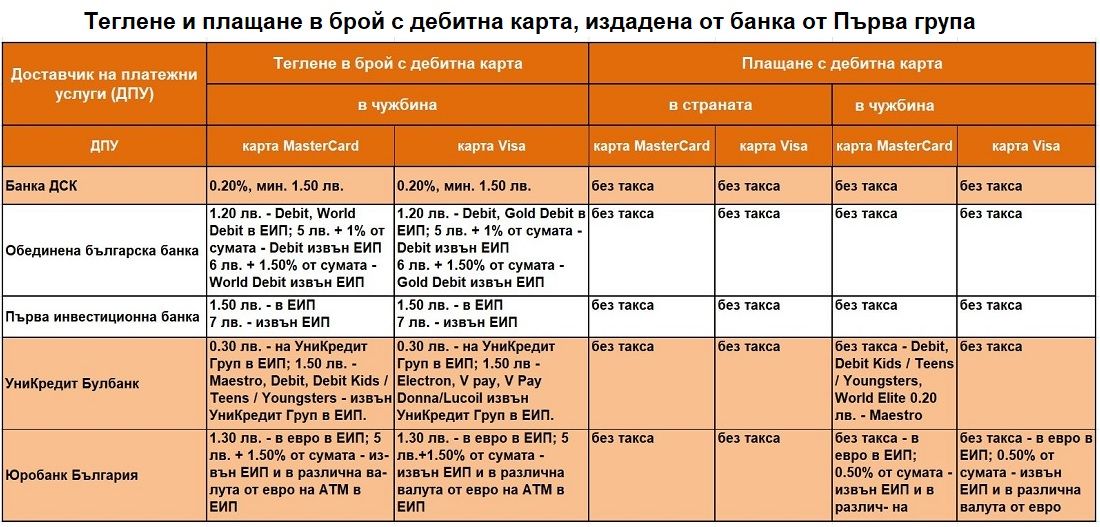

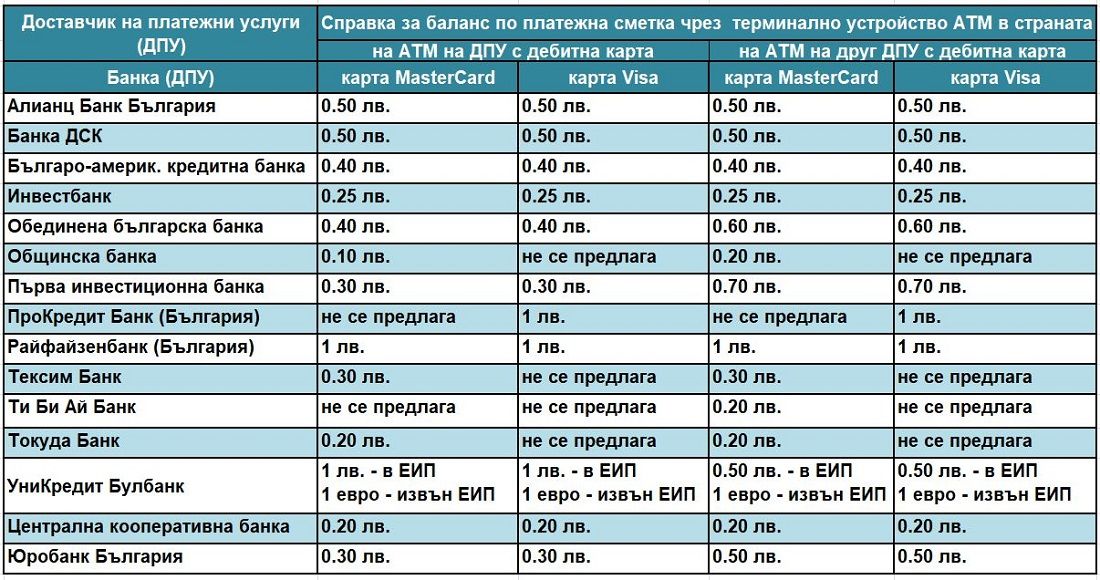

Най-много са услугите в групата "Карти и пари в брой": Обслужване на дебитна карта в национална валута; Обслужване на кредитна карта в национална валута; Теглене в брой на територията на страната; Теглене в брой с дебитна карта на терминално устройство АТМ в чужбина; Плащане с дебитна карта; Плащане с кредитна карта; Справка за баланс по платежна сметка чрез терминално устройство АТМ.

Сред най-популярните услуги в тази група са теглене от банкомат, където поскъпването е средно между 0.10 и 0.20 лева. При теглене от банкомат на банката на клиента вече ще се плаща такса между 0.30 и 0.50 лева и процент над определена сума при дебитните карти, а при кредитните карти е между 3 и 7 лева. При теглене от банкомат на друга банка, която не е на клиента, таксата за дебитна карта е между 0.80 лв. и 1.50 лв., а при кредитните карти е между 3 и 9 лева.

От групата "Общи услуги по сметка" се предлагат три вида услуги: Откриване на разплащателна сметка; Поддържане на разплащателна сметка и Закриване на разплащателна сметка.

Една от най-популярните услуги - откриване на разплащателна сметка с дебитна карта е поскъпнала средно между 0.50 лв. и 1 лев, а новата такса варира от 1 лев до 3 лева, като преобладават банките, които предлагат тази услугата за 1 лев и 2 лева.

За обслужване на разплащателна сметка без дебитна карта увеличението на месечната такса е малко по-голямо - средно с 1 лев, като варира между 1.80 лв. и 2.50 лева, като най-висока е 4.50 лева (ОББ), а най-ниската 2.50 лева (ТексимБанк). В същото време тази услуга с дебитна карта е малко по-евтина - от 10 лева (ПроКредитбанк) до 1.80 лева (ТексимБанк), но повечето банки я предлагат срещу 2.50 лева месечна такса.

При групата "Плащания (не включва карти) в национална валута" услугите са 4: Кредитен превод в национална валута към платежна сметка при друга банка (Доставчик на платежни услуги - ДПУ); Кредитен превод в национална валута към платежна сметка при същия ДПУ; Кредитен превод в национална валута към платежна сметка на бюджета при друг ДПУ; Плащане на комунални услуги.

Досега преводите в една и съща банка бяха безплатни за всички банки, а от началото на годната увеличението на тази услуга варира от 0.50 лева до 4.00 лева в офис и остава безплатна при онлайн между сметки на един и същ клиент. Между сметки на различни клиенти в една и съща банка таксата за един превод в офис е между 0.50 и 4.00 лева, но онлайн се заплаща между 0.50 лева и 0.70 лева за преводно нареждане.

Повишени с около 0.25 лева са и таксите за плащане на комунални услуги - от 0.20 лева до 1 лев, но тази услуга се предлага безплатно от 8 банки, сред които и Алианц Банк България, Обединена българска банка, Първа инвестиционна банка, ПроКредитБанк.

При групата "Плащания (не включва карти) в чуждестранна валута" има предвидени три вида услуги: Кредитен превод в чуждестранна валута към платежна сметка при друг ДПУ; Кредитен превод в чуждестранна валута към платежна сметка при същия ДПУ и Входящ кредитен превод в чуждестранна валута. В актуализираните обобщени данни на БНБ липсва данни и за трите вида услуги, което би трябвало да означава, че нито една българска банка не ги предлага.

При петата група "Овърдрафт" услугата се предлага от всички банки при различен годишен лихвен процент, който варира от 8.20% до 14.50%, а еднократни такси има за разглеждане на искане за откриване (от 10 лева до 70 лева), както и такса за подновяване (от 10 лева до 50 лева, но има банки, които предлагат услугата без такси) и такса за промяна на параметрите (от 20 лева до 50 лева, но има и баки, които предлагат услугата без такса).